L’IS est un bon impôt, qu’il faut renforcer edit

En matière fiscale, l’Europe est paralysée. L’intensité des échanges commerciaux en son sein favorise une course vers le bas tirée par les petits pays, du type Luxembourg ou Irlande, qui gagnent davantage en volume de recettes fiscales à attirer les capitaux qu’ils en perdent à baisser les taux. Et ces mêmes pays, sans surprise, ont toujours usé de leur droit de veto sur toute décision communautaire qui viendrait remettre les choses sur pied.

Il faut donc se féliciter de l’initiative en route aux États-Unis de relever le taux de l’impôt sur les sociétés (IS) de 21% à 28% (venant de 35% avant la réforme Trump de 2017) et surtout de mettre en place un taux minimum de 15% (c'était initialement 21% que prévoyait la Maison-Blanche). Si le projet passe au Congrès, une multinationale comme Google qui localise le gros de ses profits européens en Irlande paiera le taux de 12,5% qui y est en vigueur aujourd’hui, mais sera encore redevable de 8,5% au Trésor étatsunien, ceci même si elle laisse les sommes en Irlande ou dans quelque paradis fiscal. Il lui sera moins intéressant de collecter ses profits dans ce pays. Et l’Irlande elle-même trouvera moins intéressant de conserver son taux bas devant le manque à gagner de 8,5%. Il est probable de voir l’Europe suivre les États-Unis sur ce taux minimum à 15% (elle discutait jusqu’à récemment de mettre un taux minimum à 12,5% et prenait peur devant iun plancher à 21%!).

Il faut s’en féliciter pour une autre raison, fondamentale : l’IS est parmi tous les impôts, l’un des meilleurs du point de vue des distorsions que tout impôt entraîne en aval sur le système des prix, les incitations et les comportements. En particulier, le niveau du taux d’IS a très peu de conséquences sur le comportement de l’entreprise en matière d’investissement et d’emploi. Il joue peu sur ce que les économistes appellent le coût du capital, celui qui donne un étalon pour savoir si un investissement est rentable ou non. Les taux d’IS étaient couramment de l’ordre de 50% dans le monde il y a trois décennies (et même de 60% en Allemagne), sans que les économies – beaucoup moins ouvertes sur l’extérieur, il est vrai – s’en portent plus mal.

Pourquoi cette sorte de neutralité de l’IS ?

Pour une raison principale : l’IS est un impôt sur le profit de l’entreprise et non sur son revenu brut ou chiffre d'affaires. Cela veut dire que les dépenses que fait l’entreprise sont déductibles du revenu imposable. Les dépenses courantes (salaires, consommations intermédiaires) le sont pour l’année courante, les dépenses d’investissement de façon étalée par le mécanisme de l’amortissement fiscal. Si vous êtes une entreprise déjà rentable, vous allez imputer ces nouvelles dépenses sur votre revenu imposable et donc économiser 28% (le taux d’IS français aujourd’hui) de leur coût. Il n’est donc pas inconsidéré que l’État récupère 28% des recettes, puisqu’il a assumé 28% des charges. Il en va de même, mais sur la durée, si l’entreprise fait une perte ou s’il s’agit d’une startup qui n’est pas encore rentable : l’entreprise dispose d’un crédit d’impôt qu’elle fera valoir sur ses profits futurs, le plus souvent de façon indéfiniment reportable[1].

L’État participe donc tant aux profits qu’aux pertes de l’entreprise. Il est en quelque sorte dans la position d’un actionnaire minoritaire prenant son risque à hauteur de 28% du capital (mais sans les droits de vote associés, il va de soi). C’est stabilisant pour l’entreprise ; c’est, à l’échelle de toutes les entreprises, un élément d’assurance contre les aléas conjoncturels.

Beaucoup de choses viennent perturber ce beau raisonnement : des contraintes de trésorerie, les délais d’amortissement des charges, le traitement fiscal de la faillite, des limites au report déficitaire, etc., mais joue en sens inverse le fait que la charge d’intérêt de la dette est déductible du revenu imposable, ce qui est un gros avantage à l’actionnaire payé par le fisc.

Retenons au total que, dans une formulation idéale, l’IS est un impôt à peu près neutre. Le lecteur se reportera à ce document du site Vox-Fi : L’impôt sur les sociétés dans un monde globalisé, pour un exposé simple et détaillé de la chose ; ou, plus poussé, à ce papier de Robert Barro et Jason Furman[2]. Celui-ci montre, à l’occasion de travaux sur la réforme fiscale conduite par Trump en 2017, qu’une baisse d’un tiers du taux d’IS (de 35% à 24% dans leur simulation) ne fait baisser que de 4% le coût de l’investissement, et ceci en ignorant l’effet positif pour l’actionnaire de l’endettement.

Quand on calcule la fiscalité qui porte sur l’actionnaire, il est d’usage d’additionner (d’« intégrer ») le taux d’IS avec le taux de fiscalité sur les dividendes ou les plus-values perçues par l’actionnaire. Pour beaucoup d’économistes, cette addition n’est que partiellement légitime. C’est bien l’entreprise et in fine son actionnaire qui versent l’IS, mais pour une grande part sur base d’un financement et d’un risque pris en charge par l’État.

Le dégât causé par l’évasion fiscale

Notre raisonnement serait-il affecté si l’entreprise faisait son investissement en Irlande plutôt qu’en France ? Dans l’idéal non, à la surprise peut-être du lecteur. L’entreprise verrait ses dépenses remboursées à 12,5% plutôt qu’à 28% en France, et paierait en contrepartie la même proportion de ses recettes. Elle aurait à ses côtés, en quelque sorte, un quasi-actionnaire minoritaire à 12,5% plutôt qu’à 28%. Rien ne changerait, avec les réserves faites plus haut, pour la rentabilité du capital de l’actionnaire.

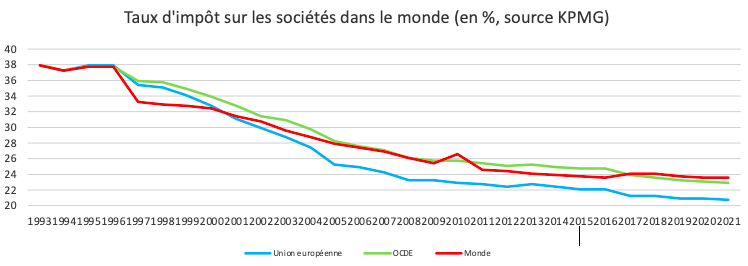

La réalité est bien sûr tout autre. Par évasion fiscale, l’entreprise laisse son investissement en France et déplace ses profits en Irlande. Ainsi, elle se fait rembourser ses dépenses à 28% en France et acquitte 12,5% sur ses profits en Irlande. Le fisc français se fait voler la différence par le fisc irlandais à hauteur de 12,5% et par l’actionnaire pour le reste. La réaction première, défensive et non coordonnée d’un État à une telle prédation est de baisser son taux et ainsi d’entamer une spirale baissière. Comme le montre le graphique qui suit, c’est bien dans un mouvement de la sorte que se sont engagés tous les grands pays de la planète.

Mais voici une course vers le bas qui ressemble à celle de la Reine rouge dans le conte de Lewis Carroll : on baisse, on baisse, mais pour rester à la même place. On en a un cas d’école avec la réforme introduite par Trump en 2017, consistant à passer le taux d’IS de 35 à 21%, ceci au motif proclamé de remettre des emplois aux États-Unis.

Eh bien, quatre ans après bientôt la réforme Trump, il n’y a eu aucun rapatriement d’emploi et ceci pour une raison simple : ce n’était pas les emplois qui étaient partis pour profiter des impôts bas, c’était les profits. Google et Apple n’avaient investi que dans des unités légales quasiment vides d’actifs en Irlande, et plus vides encore aux Iles Caïman. Quand les emplois ont quitté les États-Unis, c’était pour aider à l’expansion internationale des groupes, pour profiter d’opportunités de marché ou de coûts de production, et non pour payer moins d’impôts, puisqu’il suffisait pour cela de déplacer les profits sans bouger ni actifs ni emplois. Dit brutalement, dans le monde globalisé où nous vivons, on n’échappe pas à l’impôt en bougeant les emplois, on y échappe tout court. Le groupe qui s’en sort mieux qu’un autre à ce jeu pourra mieux récompenser ses actionnaires et donc disposer d’un potentiel plus fort à se financer. À nouveau, dans une économie fermée ou protégée de l’évasion, le niveau d’IS serait (toujours aux réserves faites plus haut) indifférent sur sa capacité relative à se financer.

C’est là que la mesure proposée par Joe Biden est effective. Un plancher international à l’IS, à 21% dans sa proposition, mettrait un sérieux holà à toute cette évasion de profits qui appauvrit les États au profit des actionnaires et des États complaisants, ceux qui non seulement n’ont rien à perdre mais plutôt à gagner, à cette noria internationale des profits.

Une autre solution, déjà défendue dans les colonnes de Telos, a été proposée par certains économistes, notamment Alan Auerbach[3]. Elle consiste à rétablir la neutralité parfaite de l’IS en passant, dit techniquement, d’une taxation non plus du résultat comptable, mais du flux de trésorerie disponible chez l’entreprise[4]. Notamment, les charges d’intérêt ne seraient plus déductibles d’IS, ceci pour mettre à égalité les deux classes d’investisseurs que sont les actionnaires et les obligataires ou créanciers bancaires. Et pour éviter les transferts de profit entre pays à taux de taxation différents, un mécanisme d’ajustement à la frontière, similaire à ce qu’on observe sur la TVA. Du point de vue de l’auteur de ce billet, c’est une réforme à envisager sérieusement. Évidemment, aller au bout de cette « logique cash » suppose la disparition de l’amortissement fiscal[5] et que l’État participe aux dépenses d’investissement avant même que l’entreprise en tire des profits. C’est une réforme complexe à mettre en place parce qu’elle occasionnerait en une fois des transferts importants de trésorerie entre les secteurs économiques. À tout le moins, il faudrait supprimer la déductibilité des frais financiers de la base imposable.

Elle aiderait notamment à supprimer une distorsion à propos de l’amortissement appelée à devenir majeure dans les années qui viennent. Certaines entreprises opèrent dans une proportion croissante avec un capital immatériel dont les charges ne sont pas ou peu amortissables mais récupérables dans l’immédiat. Le gros des investissements de sociétés comme Airbnb ou Spotify, ou même Facebook, sont des charges de logiciels ou de développement commercial imputables immédiatement ou dans un délai très bref sur leurs profits imposables. Par contre, un projet de parc éolien, qui amortit ses turbines sur 20 ou 25 ans, doit attendre tout ce temps pour un remboursement par le fisc à hauteur du taux d’IS. Le mécanisme de l’amortissement fiscal est donc de moins en moins adapté aujourd’hui. Il va pénaliser les lourds besoins d’investissement en dur que suppose la décarbonisation de l’économie. Voici qui peut être corrigé par un IS qui se rapprocherait des flux de trésorerie.

En attendant, il faut se féliciter de l’initiative Biden. Et souhaiter que l’UE, poussée en ce sens par l’OCDE, se sente ragaillardie par la mesure et se montrer capable de l’imposer aux pays récalcitrants en son sein.

[1] En France, le report est à durée indéterminée, mais il est freiné dans son rythme puisqu’on ne peut le reporter qu’à hauteur de 60% du profit de l’année. C’est une mauvaise mesure, nous le verrons.

[2] Robert J. Barro et Jason Furman, 2018, The Macroeconomic Effects of the 2017 Tax Reform, Brookings Papers of Economic Activity, March.

[3] Alan J. Auerbach, 2010, A Modern Corporate Tax, University of California, Berkeley, December. Cette proposition a été défendue au Congrès étatsunien lors des discussions autour de la réforme fiscale de 2017, pour être finalement rejetée.

[4] Il s’agit comptablement de la marge opérationnelle (ou EBITDA) dont on ôte l’investissement en capital fixe et circulant. C’est en gros le montant de ressources liquides qu’on peut extraire de l’entreprise une fois qu’elle a assuré ses besoins de croissance. On oublie l’amortissement qui n’est pas une dépense en cash.

[5] Sauf peut-être pour l’immobilier d’entreprise.

Did you enjoy this article? close