Les erreurs se payent aussi à crédit edit

Les prévisionnistes sont quasi-unanimes : la croissance mondiale ralentit, et rares sont les pays qui y échapperont. Sauf mauvaise surprise, personne ne prévoit une vraie récession, une chute du niveau d’activité, juste un ralentissement, comme il s’en produit régulièrement après une période de croissance soutenue. « Soutenue » ne veut pas dire rapide. Ces dernières années, toute soutenue qu’elle ait été, la croissance a été modeste. Depuis la reprise qui a suivi en 2010 la crise financière, mesurée par le PIB par tête, elle a été de 1,1% dans la zone euro et de 1,5% aux États-Unis en moyenne annuelle contre, respectivement, 2% et 2,2% durant les quinze années qui ont précédé la crise. La comparaison n’est pas favorable à la zone euro, mais le pire est que les prévisionnistes sont aujourd’hui plus inquiets pour la zone euro que pour les États-Unis. Ils peuvent se tromper, ce ne sera pas la première fois, mais ils ont de bonnes raisons de le penser.

Les raisons du pessimisme ambiant ? La Chine, qui a été la locomotive de la croissance mondiale depuis une dizaine d’années, a fortement ralenti en 2018. Deuxième puissance économique mondiale, évidemment ce qui s’y passe se ressent globalement. La guerre commerciale déclenchée par Trump vise la Chine, mais aussi l’Europe. Ce n’est pas bon pour les affaires. Les marchés financiers sont fébriles, comme toujours quand la conjoncture vacille. Ils le sont d’autant plus que les dettes privées ont été longtemps dopées par des politiques monétaires ultra-souples. Des taux d’intérêt proche de zéro et des injections massives de liquidités par les banques centrales ont encouragé les emprunts. Aujourd’hui on se demande combien de ces emprunts pourront être remboursés.

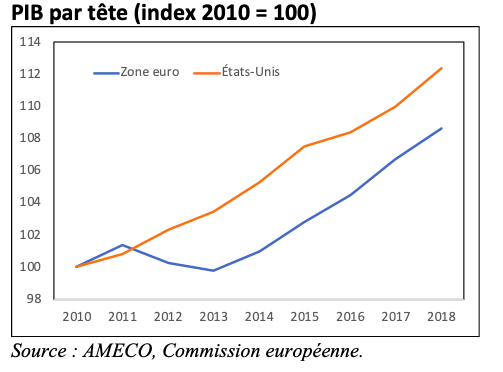

Mais pourquoi la situation de la zone euro est-elle plus inquiétante que celle des États-Unis ? En bref, parce que des erreurs graves ont été commises en Europe. La banque centrale américaine s’est engagée dès 2008 dans une politique d’assouplissement quantitatif (QE ou Quantitative Easing), une décision que la BCE n’a prise que six ans plus tard. La Fed a aussi immédiatement baissé ses taux d’intérêt alors que la BCE a agi avec circonspection, les augmentant même en 2012 avant de se raviser. Durant cette même période, la Commission européenne a promu l’austérité budgétaire comme la solution à l’accroissement des dettes publiques. Elle a pu imposer cette stratégie aux pays en crise (Grèce, Irlande, Portugal, Espagne puis Chypre) qui avaient dû se résoudre à demander de l’aide. Ailleurs, l’Allemagne, qui a promu l’austérité, a donné l’exemple, suivie des Pays-Bas et de l’Autriche. La France a suivi en maugréant. La figure ci-dessous décrit l’évolution du PIB par tête en zone euro et aux États-Unis. Pour rendre la comparaison facile, le PIB par tête est indexé à 100 en 2010. La figure montre que le retard pris dans ces trois années 2011 à 2013 n’a jamais été comblé. Entre 2010 et 2018, c’est 4% de revenus que la zone euro a perdus relativement aux États-Unis. C’est énorme.

Si ces erreurs de politique économique ont déjà été payées, et continuent de l’être, ce n’est pas fini. Si la croissance faiblit et le chômage augmente, que feront les banques centrales et les gouvernements ? La Réserve Fédérale a profité de la longue phase de croissance depuis 2010 pour faire remonter ses taux d’intérêt. S’il le faut, elle pourra les baisser pour atténuer le ralentissement. Le retard accumulé par la BCE fait que ses taux d’intérêt sont toujours bloqués à zéro. Elle n’a donc aucune marge de manœuvre de ce côté. Avec six ans de retard, elle a suivi depuis 2015 la Réserve Fédérale dans sa politique « non conventionnelle » de création massive de liquidités, en prêtant aux banques et, indirectement, aux entreprises. C’est à ce moment que la banque centrale américaine a enclenché la marche arrière, ce qui lui procure une autre marge de manœuvre dont ne dispose pas la BCE.

Si la politique monétaire ne peut plus faire grand chose en cas de ralentissement, il reste la politique budgétaire. Le grand mérite de la Commission Juncker a été de mettre un terme à l’austérité voulue par la Commission Baroso. Ella a même encouragé une politique modestement expansionniste. Mais son grand tort est d’avoir continué à se focaliser sur le pacte de stabilité. Elle a développé l’argument selon lequel la politique budgétaire doit être expansionniste dans les pays où les budgets sont en équilibre ou en surplus, mais ne doit pas être relâchée dans les pays dont les déficits restent excessifs au sens du pacte. Cela ne peut pas marcher.

L’Allemagne est le pays typique de la première catégorie. Sa dette a été solidement réduite ces dernières années, largement parce que la conjoncture économique a été solide. Elle a bénéficié d’une forte demande chinoise pour ce qu’elle sait bien produire : les voitures haut de gamme et les machines de production sophistiquées. La croissance soutenue qui en a résulté a eu deux effets : 1) Les rentrées fiscales ont augmenté, éliminant le déficit ; 2) Aucun besoin de politique expansionniste. L’Italie, et dans une moindre mesure la France, représentent le cas opposé. La croissance a été faible ou non-existante, ce qui n’a pas aidé le budget et ce qui aurait demandé une politique expansionniste. L’idée de la Commission était qu’il revenait à l’Allemagne de le faire, pour le bien de ses partenaires. Certes, avec des taux d’intérêt nuls, c’était le bon moment pour emprunter et financer des investissements publics, mais il est irréaliste de demander à un pays de s’endetter pour aider d’autres pays, surtout si la conjoncture est favorable. La seule chose qui a changé depuis lors est que l’économie allemande est aujourd’hui en berne du fait du ralentissement de la Chine. Désormais, il est dans l’intérêt de l’Allemagne d’adopter une politique expansionniste mais le gouvernement semble toujours attaché à l’objectif de réduction de la dette. Le plein emploi, et même les pénuries de main d’œuvre, ne le poussent guère à changer de stratégie.

La zone euro risque donc d’être dans une position délicate si les menaces de ralentissement venaient à se matérialiser. C’est là où le cercle vicieux peut se refermer. En dehors de quelques pays (Irlande, Pays-Bas) qui semblent devoir échapper à cette menace, c’est en Europe que le ralentissement global pourrait être le plus marqué.

Même si la Chine repart, les belles années de l’Allemagne sont probablement derrière elle. Son modèle de croissance construit sur l’industrie est dépassé face à la montée en gamme de l’Asie. Le cœur de cette industrie, l’automobile, est entré dans un processus de transformation profonde, et les grands constructeurs historiques ne sont pas nécessairement les mieux placés pour y faire face. La marque des années Merkel aura été l’absence de réformes et une panne des investissements publics. La France, elle, a commencé à se réformer mais les effets n’apparaîtront que très lentement. De plus, le chemin à parcourir est encore long, et la crise des Gilets jaunes a déplacé les priorités vers la question de la redistribution, qui est plutôt défavorable à la croissance. L’Espagne commence à ressentir les effets de ses réformes passées mais la situation politique est devenue préoccupante. Quant à l’Italie, le scénario le plus optimiste est celui d’une détérioration limitée, mais une crise majeure n’est pas à exclure. Toutes ces incertitudes, renforcées par l’invraisemblable chronique du Brexit et les coups de boutoir protectionnistes de Trump, rendent la zone euro particulièrement vulnérable.

Fragile, avec des marges de manœuvre réduites, l’Europe est bien attristante. Une remontée du chômage dans un paysage déjà bien troublé garantirait le renforcement des populismes qui n’épargnent plus aucun pays. Trop d’erreurs sont à l’origine de cette situation. La crise financière n’aurait pas eu lieu si les banques et les marchés financiers avaient été correctement réglementés et supervisés. La crise des dettes publiques est la conséquence de l’ineptie du pacte de stabilité. La longue passivité de la BCE et les politiques d’austérité qui ont suivi reflètent des graves défauts de gouvernance. Une partie des dégâts se sont déjà produits, comme le montre la figure ci-dessus. Une autre partie reste peut-être à venir.

Did you enjoy this article? close