Les inquiétudes de la politique monétaire edit

Depuis plusieurs années, les banques centrales font tout ce qu’elles peuvent pour faire remonter le taux d’inflation. Leurs taux d’intérêt sont très bas, parfois négatifs comme dans la zone euro ou au Japon, et elles promettent de les garder longtemps bas. Elles ont injecté des quantités énormes de liquidités et continuent de le faire. Mais rien n’y fait, l’inflation refuse de répondre. Cet échec historique génère des inquiétudes et ces inquiétudes déclenchent toutes sortes de propositions… inquiétantes.

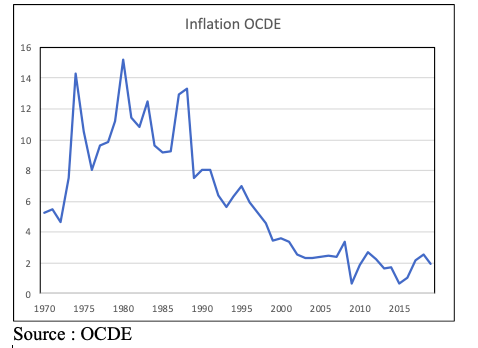

Un petit retour en arrière, illustré par les figures qui indique le taux moyen d’inflation dans les pays de l’OCDE, est intéressant. Jusqu’aux années 1980, le défi pour les banques centrales consistait à contenir l’inflation. Puis on y est parvenu dans les pays avancés. La recette tenait en deux mots : indépendance et persistance. Les banques centrales ont obtenu d’être indépendantes de leurs gouvernements et elles ont alors pu librement utiliser leurs taux d’intérêt pour stabiliser l’inflation à des taux très faibles. Elles ont alors publiquement adopté une cible d’inflation, généralement aux alentours de 2%, et elles s’y sont tenues. Ce succès historique s’est traduit par un haut niveau d’admiration professionnelle pour les banques centrales et, de leur part, par un degré élevé d’autosatisfaction. La question de la politique monétaire était réglée, définitivement. Sauf que, dans cette ambiance apaisée, les banques centrales ont relâché l’attention en matière de stabilité financière. Ce qui devait arriver, arriva, et ce fut en 2008, la grande crise financière. Depuis, les banques centrales ne semblent pas pouvoir faire remonter l’inflation. C’est le monde à l’envers. Auparavant, la difficulté était d’atteindre et de maintenir un bas taux d’inflation, et voilà qu’il semble encore plus difficile de faire l’inverse.

Naturellement, une multitude de travaux de recherche essayent de comprendre pourquoi. À ce stade, les hypothèses sont légion mais cette situation insolite reste largement inexpliquée. Une question lancinante revient : si les banques centrales ne peuvent pas faire remonter l’inflation, en partie parce qu’elles ne parviennent pas à extraire leurs pays d’une croissance économique anémique, que peuvent-elles faire si une récession arrive ? Avec des taux d’intérêt proches de zéro, parfois en dessous, et des masses de liquidité incroyablement élevées, elles semblent désarmées. Les banques centrales affirment à qui veut les écouter qu’il n’en est rien, mais le septicisme domine. Du coup, partout fleurissent des propositions pour échapper à l’inquiétude grandissante.

Une bonne partie de ces propositions peuvent être qualifiées de folkloriques. Par exemple, puisqu’il est impossible d’atteindre les cibles existantes, pourquoi ne pas abaisser les cibles ? Mais des cibles qui s’ajustent à ce qui existe ne sont plus des cibles. À l’inverse, pourquoi ne pas augmenter les cibles pour convaincre tout le monde que l’inflation va remonter et, si ça marche, de nous éloigner du spectre de la déflation ? Il est également proposé que les banques centrales versent directement aux particuliers les liquidités qu’elles ont l’habitude de créer en prêtant aux banques. Cette « pluie monétaire » augmenterait le pouvoir d’achat de la population et générerait une accélération de la croissance qui finirait bien par faire remonter l’inflation. C’est tentant de transformer une banque centrale en Père Noël, une sorte de version monétaire du « on rase gratis ». Mais ça ressemble un peu trop à ce qui passait du temps où les banques centrales étaient soumises à leurs gouvernements qui dépensaient sans avoir besoin de compter puisque leurs déficits étaient financés gratuitement. Le résultat a bien été une montée de l’inflation, mais une montée incontrôlable et une perte d’indépendance. Le remède devient alors un poison et on recommence ainsi l’histoire des années 1970 en ignorant les leçons péniblement apprises.

L’autre idée qui a le vent en poupe est de reconnaître que la politique monétaire est devenue impotente et de s’en remettre à la politique budgétaire pour prendre le relai. C’est ainsi que la BCE ne cesse de faire appel aux gouvernements pour qu’ils donnent un coup de main en laissant filer les déficits. Une version subtile de l’argumentation est de remarquer qu’avec ses taux d’intérêt négatifs, plus les gouvernements empruntent, plus ils gagnent de l’argent. Si, en plus, ils utilisent intelligemment cet argent pour financer des investissements qui accroîtront de manière durable la croissance future, les dettes seront plus que remboursées grâce aux rentrées d’impôts accrues. Si c’était si simple !

D’abord, les déficits augmentent la dette publique et une montée rapide de la dette s’accompagne, tôt ou tard, par une augmentation des taux d’intérêt. Cette augmentation peut devenir explosive comme on l’a vu en Grèce, en Irlande ou au Portugal dans les années 2010, et un peu partout dans le monde lors de tels épisodes. Ce n’est qu’un risque, mais c’est pour l’avoir minimisé que nombre de pays se sont retrouvés en crise.

Ensuite, l’idée que la politique budgétaire puisse se substituer à la politique monétaire est séduisante, mais contredite par l’expérience maintes fois accumulée. Les banques centrales sont dirigées par des technocrates – dans le bon sens du terme – qui utilisent leurs compétences sans arrière-pensées et qui peuvent changer les taux d’intérêt à volonté quand ils le jugent nécessaire. La politique budgétaire consiste à prélever des impôts, à financer des dépenses et des subventions. Toutes ces choses sont éminemment politiques, ce qui signifie qu’elles sont empreintes d’arrières pensées bien éloignées du simple souci d’atténuer des fluctuations de la croissance et de l’inflation. De plus, par voie de conséquence, les budgets ne peuvent être modifiés que lentement, avec le risque que la politique budgétaire soit toujours en retard par rapport aux événements. Enfin, les gouvernements adorent les déficits, puisque c’est un bon moyen de faire des cadeaux aux électeurs (dépenses, subventions, baisses d’impôt) sans lever les impôts correspondants. Ce dont ils ont besoin, ce sont des justifications pour pêcher. S’en remettre à la politique budgétaire pour remplacer la politique monétaire court le risque de fournir des justifications souvent injustifiées et de relancer l’accumulation de dettes publiques.

Cela ne signifie pas que la politique budgétaire doive être entièrement abandonnée. Elle peut jouer un rôle utile, y compris quand les banques centrales sont paralysées. Mais il serait dangereux de pousser l’argument trop loin. Surtout, si une relance budgétaire est sans doute justifiée en présence d’un recul de la croissance, il serait bon d’avoir auparavant mis en place l’obligation de rembourser la nouvelle dette lorsque la situation s’améliore. Dans beaucoup de pays ce serait une vraie révolution. En France, on n’a rien vu de tel depuis une quarantaine d’années et la dette a maintenant atteint le niveau de 100% du PIB.

L’inquiétude sur la paralysie des banques centrales est justifiée, tout comme le besoin de trouver une parade. Mais il faut se méfier des solutions miracles. Beaucoup d’entre elles ont déjà été essayées et ont conduit à des résultats détestables. La politique budgétaire a un rôle à jouer, mais il faut commencer par l’améliorer. Nous avons une transformation de la politique monétaire, c’est le moment d’en faire autant pour la politique budgétaire, avant de s’en servir activement.

Did you enjoy this article? close