L’économie mondiale face au piège des taux zéro edit

Les taux d’intérêt sont proches de zéro, ou s’en rapprochent, dans les principales économies mondiales. Un nouveau cadre théorique permet d’organiser la réflexion sur les pièges à liquidités et la propagation planétaire d’une croissance faible. Les principaux facteurs à considérer sont le rôle des flux de capitaux, celui des taux de change, et la pénurie d’actifs sûrs. Une fois que les taux sont à zéro, c’est la baisse de la production mondiale qui vient compenser le déséquilibre entre l’offre et la demande d’actifs sûrs. Des pièges à liquidités émergent naturellement et les pays s’y font glisser mutuellement.

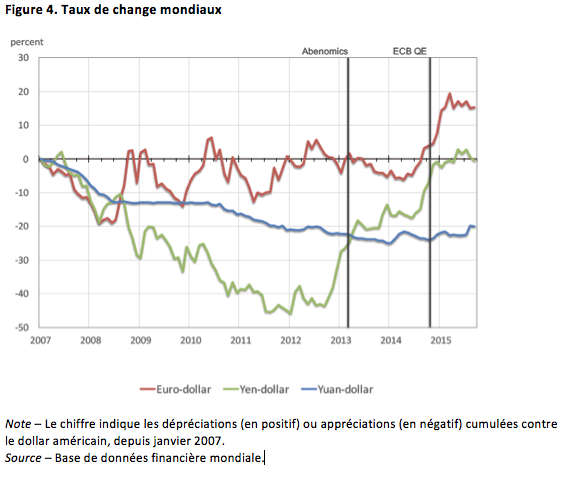

Le 11 août 2015, la Banque centrale de Chine populaire a dévalué le yuan. Certes modeste, cette dévaluation marque un tournant dans la politique chinoise qui consistait jusqu’alors à laisser le yuan s’apprécier ou rester stable face au dollar. Le 22 octobre 2015, Mario Draghi a signalé que la BCE était prête à ajuster « la taille, la composition et la durée » de son programme d’assouplissement quantitatif (QE). En bref, la BCE va bientôt injecter de nouvelles liquidités dans une zone euro qui reste languissante. Première conséquence de cette annonce, l’euro a perdu 1,67% face au dollar. En décembre, la Banque centrale japonaise a déclaré qu’elle allait étendre son programme déjà massif de QE, mettant ainsi davantage de pression à la baisse sur le yen. Au cours des 24 derniers mois, le dollar est en hausse de près de 10 % contre un panier des principales monnaies de ses partenaires commerciaux. Dans ce contexte, la Réserve fédérale a reporté une fois de plus, lors de sa réunion d’octobre, la « normalisation » de sa politique monétaire – une décision que les observateurs attribuent en partie à l’appréciation du dollar. Bienvenue dans l’économie des taux d’intérêts nuls!

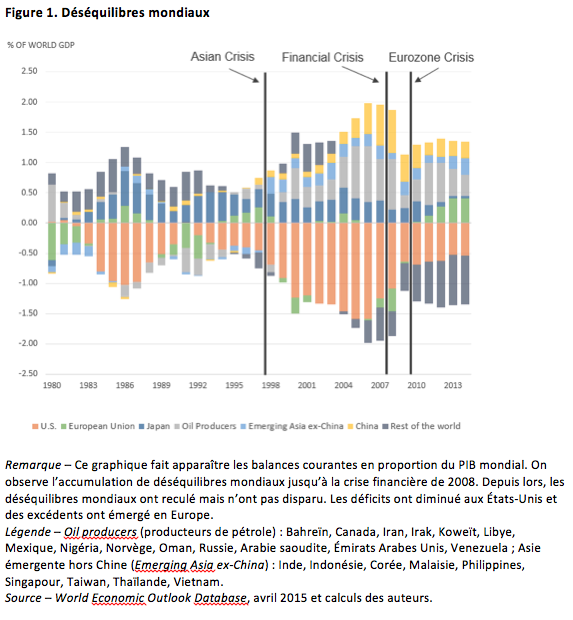

Dans deux articles publiés en 2008, nous montrions que les « déséquilibres mondiaux » de la fin des années 1990 et du début des années 2000 (Figure 1) résultaient principalement de la capacité inégale des différents pays à produire des actifs sûrs, et de la discordance entre cette capacité et la demande locale pour ces actifs. Nous notions en particulier que les Etats-Unis étaient le principal producteur d’actifs sûrs, quand la Chine, les pays producteurs de pétrole (surtout au Moyen-Orient) et le Japon étaient les principales sources de la demande pour ces mêmes actifs. Pendant plus de deux décennies, une pénurie grandissante d’actifs sûrs au niveau mondial a contribué à faire baisser fortement et durablement les taux d’intérêt mondiaux. Les flux de capitaux ont servi de mécanisme de propagation : les régions affectées par une pénurie d’actifs sûrs ont tiré vers le bas les taux d’intérêts des régions qui en produisaient.

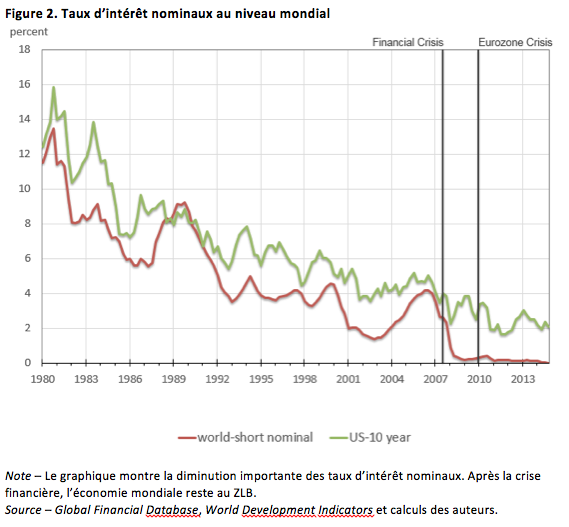

Beaucoup de choses se sont passées depuis 2008. Après la crise des subprime et celle des dettes souveraines en Europe, nous sommes entrés dans un monde inédit de taux d’intérêt bas, dans le monde développé mais aussi dans de nombreuses économies émergentes. Avec des taux aussi faibles, les mécanismes d’équilibrage ont peu d’espace pour fonctionner, car la possibilité de jouer sur les taux d’intérêt nominaux est limitée par la proximité du taux zéro (zero lower bound, ZLB). Précisément, la Figure 2 montre que depuis 2009 les taux d’intérêt nominaux mondiaux sont restés bloqués à un niveau proche du ZLB. Au niveau local, pourtant, l’écart entre l’offre et la demande des réserves de valeur ne s’est pas résorbé.

Comment ce décalage impacte-il l’économie mondiale, lorsque les taux d’intérêt réels sont extrêmement faibles ? L’importance de cette question a été illustrée avec éclat en avril 2015 dans les échanges, par blogs interposés, entre l’ancien président de la Fed, Ben Bernanke, et l’ancien Secrétaire au Trésor, Larry Summers. Alors que Larry Summers soutenait que nous étions peut-être entrés dans une ère de « stagnation séculaire », Bernanke lui répondit que si les États-Unis entraient durablement dans un piège à liquidités, les capitaux sortiraient du pays, le dollar se déprécierait et cela stimulerait l’activité économique américaine. En bref, Bernanke considérait que les taux de change et les flux de capitaux tireraient l’économie américaine vers le haut, au détriment de ses partenaires.

Dans un article récent (Caballero et coll., 2015), nous abordons ce problème d’une façon systématique, avec un cadre simple et souple. Nous nous posons les questions suivantes. Comment les pièges à liquidités se propagent-ils à travers le monde ? Quel est le rôle des flux de capitaux et des taux de change dans ce processus ? Quels sont les coûts supportés par une monnaie de réserve, dans un piège à liquidités mondial ? Comment des objectifs d’inflation différents et une plus ou moins forte rigidité des prix influent-ils sur la distribution de l’impact d’un piège à liquidités mondial ? Quel est le rôle de la dette publique (sûre) et des dépenses publiques dans cet environnement?

La principale contribution de nos travaux récents est de fournir une réponse cohérente et simultanée à ces questions. Dans notre modèle, une fois que les taux d’intérêt réels ne peuvent plus jouer leur rôle d’équilibre, c’est la production mondiale qui prend le relais : le rééquilibrage des marchés d’actifs au niveau mondial s’opère à travers une baisse de la production mondiale – via une réduction du revenu et, par conséquent, de la demande d’actifs plus que leur offre. Dans ce nouveau monde, des pièges à liquidités émergent naturellement et les pays s’y font glisser mutuellement.

Comment les pièges à liquidités se propagent-ils à travers le monde?

Notre cadre de référence (un modèle à générations imbriquées de type jeunesse perpétuelle, avec des rigidités nominales) est conçu pour mettre en évidence l’hétérogénéité de la demande et de la production d’actifs financiers à travers différentes régions du monde. Étant donné les rigidités nominales, le résultat est la demande agrégée, déterminée dès que l’offre mondiale d’actifs financiers dépasse la demande, au ZLB.

Nous montrons d’abord que dans un monde stationnaire dans lequel toutes les régions partagent les mêmes préférences pour les biens étrangers et domestiques (c’est-à-dire sans préférence nationale), un monde marqué par l’élasticité de la demande dans le domaine du commerce international, et où les marchés financiers sont entièrement intégrés, le résultat relève du tout ou rien : soit toutes les régions tombent dans un piège à liquidité, soit aucune. En d’autres termes, l’intégration financière peut s’avérer soit une bénédiction, car elle écarte un pays du piège à liquidités dans lequel il tomberait s’il vivait en autarcie financière, soit une malédiction, si un pays qui n’aurait pas de raison de tomber dans un piège à liquidités s’il vivait en autarcie financière tombe dans un piège à liquidités mondial.

Les préférences nationales dans le domaine commercial et le manque d’élasticité de la demande peuvent atténuer ce résultat, mais ne l’infirment pas. Et, ce qui est plus important, la gravité de ces pièges à liquidités varie en fonction de l’offre et de la demande relatives d’actifs financiers au niveau régional, ainsi que du niveau du taux de change.

Quel est le rôle joué par les flux de capitaux dans ce processus?

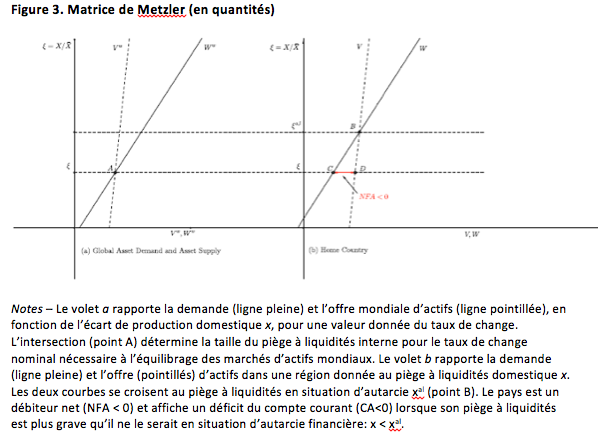

Nous caractérisons les déséquilibres mondiaux au moyen d’une matrice de Metzler (en quantités) qui relie la taille du piège à liquidités mondial et les positions nettes d’actifs étrangers (et de compte courant) à la taille des pièges à liquidités qui apparaîtraient dans chaque région dans une situation d’autarcie financière (Figure 3). Ceci est analogue à l’analyse traditionnelle, où les taux d’intérêt réels d’équilibre au niveau mondial et les positions nettes d’actifs étrangers (et de compte courant) sont connectés aux taux d’intérêts réels d’équilibre qui prévaudraient dans chaque région si elle se trouvait en situation d’autarcie. Cette analyse montre que lorsque le piège à liquidités d’une région en autarcie est plus grave que le piège à liquidités mondial, ce pays est aussi un créditeur net et affiche des excédents courants dans un environnement financier intégré – en d’autres termes qu’il exporte efficacement son piège à liquidités vers l’étranger. Toutes choses égales par ailleurs, un pays connaît un piège à liquidités plus sévère que la moyenne lorsque sa capacité à produire des actifs financiers est faible par rapport à sa propre demande pour ces actifs. Pour la même raison, dans ce contexte, un grand pays souffrant d’une grave pénurie d’actifs sûrs peut tirer l’économie mondiale dans un piège à liquidités mondial, par le biais de sa pression à la baisse sur les taux d’intérêt d’équilibre au niveau mondial.

Quel est le rôle joué par le taux de change dans ce processus?

Notre modèle dévoile un degré fondamental d’indétermination, lié aux découvertes de Kareken et Wallace (1981) qui ont montré que le taux de change nominal est indéterminé dans un monde avec des cibles de purs taux d’intérêt. C’est de facto le cas lorsque l’économie mondiale est dans un piège à liquidité, étant donné que tous les pays affichent des taux proches de zéro. Cependant, dans notre cadre, cette indétermination a des conséquences majeures puisque la monnaie n’est pas neutre. Différentes valeurs de taux de change nominal correspondent à différentes valeurs de taux de change réel et donc à différents niveaux de la production dans le pays et à l’étranger. Cela signifie que, par l’intermédiaire des effets de substitution des dépenses, le taux de change affecte la distribution d’un piège à liquidités mondial dans tous les pays. Cette implication crée un terrain fertile pour les dévaluations au détriment des partenaires (« beggar-thy-neighbour ») réalisées via des interventions directes sur les marchés des changes.

Par conséquent, notre analyse apporte une contribution aux débats entourant la guerre des changes. Les dépréciations récentes de taux de change récents et dans la zone euro s’inscrivent bien dans ce mécanisme, tel qu’illustré à la Figure 4, tout comme les planchers atteints par le franc suisse au plus fort de la crise européenne et ce qui a suivi. En outre, le récent ralentissement chinois est conforme à une pénurie structurelle d’actifs sûrs dans un pays dont la monnaie est factuellement « indexée » à un dollar en hausse.

Quels sont les coûts pour une monnaie de réserve dans un piège à liquidités mondial?

De même, notre analyse implique que si une monnaie s’apprécie, par exemple parce qu’elle est perçue comme une « monnaie de réserve », alors cette économie souffrira davantage du piège à liquidités mondial. Autrement dit, alors qu’à l’extérieur d’un piège à liquidités mondial un statut de monnaie de réserve est d’abord une bénédiction puisqu’il offre plus de pouvoir d’achat, à l’intérieur d’un piège à liquidités le statut de monnaie de réserve en aggrave les effets. Ce mécanisme permet de comprendre une dimension des luttes menées par la Suisse contre la hausse de sa monnaie au cours de la récente tourmente européenne, du Japon avant la mise en place des « Abenomics » et des États-Unis actuellement. Nous appelons ce résultat le « paradoxe de la monnaie de réserve ».

Comment les objectifs d’inflation et la rigidité des prix influent-ils sur la distribution de l’impact d’un piège à liquidités mondial?

Comme d’habitude, l’inflation est importante parce que la prévision d’une inflation en hausse réduit l’impact de la contrainte des taux (nominaux) ZLB. En outre, nous montrons que contrairement au résultat « tout ou rien » du modèle de référence avec des prix complètement rigides, il est possible pour certaines régions du monde d’échapper au piège à liquidités si leurs objectifs d’inflation sont suffisamment élevés. Nous montrons également que la flexibilité salariale joue différemment entre les pays et au niveau mondial. Dans un piège à liquidités mondial, les taux d’inflation tendent à s’égaliser partout, afin de suivre les taux d’intérêt réels. Il s’ensuit que les pays dans lesquels les prix sont plus flexibles (et donc peuvent baisser plus facilement) supportent une part plus faible de la récession mondiale. Au niveau mondial, cependant, la facilité des prix à baisser tend à augmenter les taux d’intérêt réels, poussant encore plus l’économie mondiale dans la récession.

Quel est le rôle de la dette publique (sûre) et des dépenses publiques dans cet environnement?

Notre modèle est non-ricardien, ce qui donne un rôle à la politique de la dette. L’émission de dette ou une augmentation des dépenses publiques peuvent potentiellement, face à la pénurie nette des actifs sûrs, stimuler l’économie dans tous les pays, et atténuer ainsi les effets d’un piège à liquidités mondial. Ces politiques sont associées à de gros multiplicateurs keynésiens, qui dépassent 1 dans le cas des dépenses publiques. Ils aggravent aussi la situation de compte courant et la position nette d’actifs étrangers du pays qui entreprend cette politique de relance.

Remarques finales

Les taux d’intérêt et les déséquilibres mondiaux vont de pair : les pays souffrant d’une pénurie d’actifs sûrs affichent des excédents courants et font baisser les taux d’intérêt au niveau mondial. Une fois les taux proches de zéro, le marché de la richesse mondiale est en déséquilibre : il y a une pénurie globale d’actifs sûrs, qui ne peut être résolue par une baisse des taux d’intérêt au niveau mondial. Le déséquilibre va plutôt se résorber par une récession mondiale, qui est propagée par les déséquilibres mondiaux : les pays en excédent poussent la production mondiale vers le bas, en exerçant un effet externe négatif sur l’économie mondiale. La politique économique entre dans un régime d’interdépendance accrue à travers le monde, avec des retombées positives ou négatives selon l’instrument de la politique. La politique de taux de change devient un jeu à somme nulle de guerre des monnaies, où chaque pays cherche à se déprécier son taux de change pour stimuler son économie, au détriment des autres pays. En revanche, des émissions de dette publique jugée sûre et l’augmentation des dépenses publiques sont à somme positive et profitent aux autres pays.

Malheureusement, on ne voit guère pourquoi la situation évoluerait. En particulier, il n’y a aucun substitut en vue aux bons du Trésor américain pour satisfaire la demande globale d’actifs sûrs. Avec des émissions américaines de dette à long terme qui croissent plus lentement que la demande dans les autres pays, la dette et la monnaie US sont susceptibles de rester sous pression à la hausse, en faisant glisser vers le bas les taux d’intérêt et l’inflation des monnaies et des titres de dette jugés sûrs, maintenant ainsi l’économie mondiale (trop) près de la zone dangereuse du ZLB.

Alors que nous sommes au tout début de l’expérimentation de politiques de taux d’intérêts négatifs, il est hautement improbable que cela suffise à faire la différence pour compenser les mécanismes décrits dans cet article. Par ailleurs, des taux d’intérêt à zéro n’ont rien de magique en soi, car le mécanisme que nous avons décrit ouvre sur des scénarios où les taux d’intérêt ont trop peu d’espace pour être la principale variable d’équilibre.

La version originale de cet article est publiée en anglais sur le site de notre partenaire VoxEU.

Références

Bernanke, B. S. (2015), “Why are interest rates so low, part 2: Secular stagnation”, 31 March 2015.

Caballero, R. J., E. Farhi, and P.-O. Gourinchas (2008a), “An Equilibrium Model of “Global Imbalances” and Low Interest Rates”, American Economic Review 98 (1), 358–93.

Caballero, R. J., E. Farhi, and P.-O. Gourinchas (2008b), “Financial Crash, Commodity Prices and Global Imbalances”, Brookings Papers on Economic Activity 2, 1–55.

Caballero, R. J., E. Farhi, and P.-O. Gourinchas (20015), “Global Imbalances and Currency Wars at the ZLB”, mimeo, October.

Kareken, J. and N. Wallace (1981), “On the Indeterminacy of Equilibrium Exchange Rates”, The Quarterly Journal of Economics 96 (2), 207–222.

Summers, L. H. (2015), “On secular stagnation: Larry Summers responds to Ben Bernanke”, 1 April 2015.

Did you enjoy this article? close