L’immobilier chinois peut-il amplifier le ralentissement? edit

Dans un article publié récemment, mon co-auteur Yuanchen Yang et moi-même soutenons que l'empreinte du secteur immobilier chinois est devenue si importante que l'absorption d'un ralentissement significatif dans ce secteur aurait un impact significatif sur la croissance globale, même en mettant de côté les effets d'amplification habituels des fragilités du secteur financier. Avec un impact de la production immobilière et des services immobiliers sur le PIB de 29% - rivalisant avec l'Irlande et l'Espagne à leurs pics d'avant la crise de 2008 - il est difficile de voir comment un ralentissement significatif de l'économie chinoise peut être évité, même si les problèmes bancaires étaient contenus.

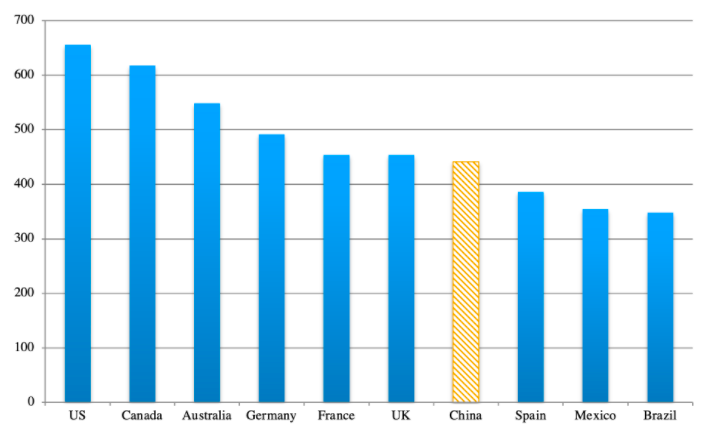

Certes, les autorités chinoises exercent une influence considérable sur le marché immobilier et, par le passé, elles ont utilisé toute une panoplie d'outils pour tour à tour resserrer et stimuler le marché. Mais la question n'est pas seulement de maintenir la stabilité. Elle est aussi de maintenir l'échelle de la production et de l'emploi. Le fait que le nombre de mètres carrés de logements par habitant en Chine rivalise déjà avec celui d'économies beaucoup plus riches comme l'Allemagne et la France (voir figure 1) donne à réfléchir. Même si l'on admet que la qualité moyenne des constructions en Chine est inférieure et qu'il est donc possible de l'améliorer, cela suggère que la taille actuelle du secteur immobilier, par rapport au PIB, ne peut pas être facilement maintenue.

Figure 1. Surface résidentielle moyenne par personne par pays en 2017 (en pieds carrés).

Source : Rogoff et Yang (2021).

Jusqu'à présent, la Chine semble avoir repoussé les préoccupations liées à la croissance et à l'immobilier. Grâce à son approche zéro-Covid, l'économie chinoise a pu rebondir fortement après la pandémie, avec une croissance de plus de 8% en 2020 et de plus de 12% au premier semestre 2021. Comme ailleurs, la croissance des prix du logement a été forte. Néanmoins, alors que la Chine s'adapte pour faire face à la souche delta, beaucoup plus virulente, la croissance ralentit fortement. À moyen terme, la Chine est confrontée à une multitude de défis, allant d'une démographie extrêmement défavorable au ralentissement de la productivité, sans oublier la dégradation de l'environnement, les pénuries d'eau et la gestion des inégalités. Jusqu'à présent, le boom immobilier a été soutenu par un vaste essor économique qui doit maintenant faire face à des vents contraires.

Pour parvenir à notre estimation de 29% de la part du secteur immobilier chinois, interprété au sens large pour inclure à la fois la construction physique et les services liés à l'immobilier, nous utilisons la matrice d'entrées-sorties la plus récente de la Chine (publiée à la mi-2019, sur des données de 2017), incluant non seulement les effets de premier ordre, mais aussi les interactions d'ordre supérieur lorsqu'un choc immobilier se répercute sur l'ensemble de l'économie. (La prise en compte du secteur extérieur fait légèrement baisser la part de l’immobilier mais ne change pas fondamentalement le message).

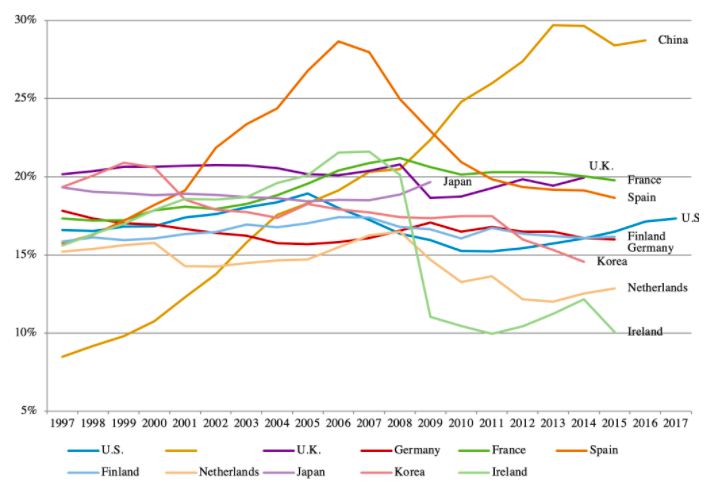

La figure 2 utilise une mesure similaire pour représenter la part de l'immobilier dans les économies avancées, et les place à côté de la Chine. Comme on le voit, la Chine est encore plus dépendante de la construction de logements que ne l'étaient l'Irlande et l'Espagne avant la crise financière mondiale, et bien plus que ne l'étaient les États-Unis au pic de 2005.

Figure 2. Impact des activités liées à l'immobilier sur le PIB (en pourcentage) par pays

Note. Cette figure présente l'impact des activités liées à l'immobilier sur le PIB total en Chine, aux États-Unis, au Royaume-Uni, en Allemagne, en France, en Espagne, aux Pays-Bas, en Finlande, en Irlande, au Japon et en Corée.

Source : Rogoff et Yang (2021).

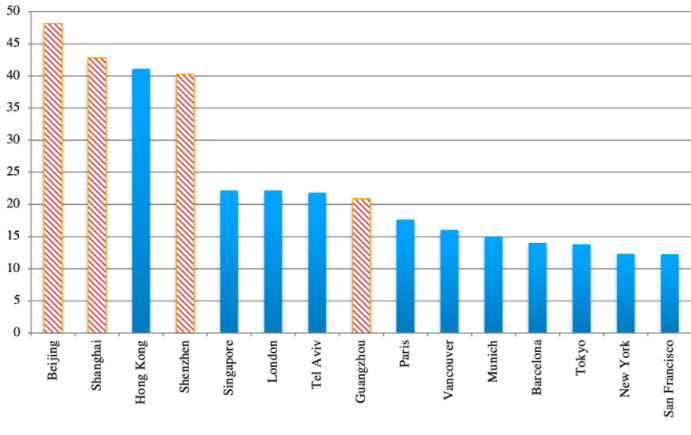

S'il est important de souligner que les données sur les prix du logement sont difficiles à collecter et à normaliser, les comparaisons de la Chine avec d'autres pays sont néanmoins assez spectaculaires. En effet, selon les normes internationales, l'ampleur remarquable de la flambée des prix de l'immobilier en Chine est sans précédent pour une grande économie. La figure 3, basée sur des données pré-pandémie, montre que les ratios prix/revenu des logements à Pékin, Shanghai, Shenzhen et Guangzhou sont comparables à ceux des villes les plus chères du monde. Les ratios prix/revenu à Pékin, Shanghai et Shenzhen dépassent un multiple de 40, contre 22 à Londres et 12 à New York. Bien sûr, de tels ratios prix/revenu pourraient être justifiés si l'on s'attend à ce que la croissance spectaculaire de la Chine au cours des trois dernières décennies se poursuive indéfiniment. Mais, comme nous l'avons déjà fait valoir, les risques à long terme posés par le vieillissement, la réduction de l'écart technologique avec l'Occident et le ralentissement général de la productivité au niveau mondial, font qu'il est probable que la croissance continuera à suivre une tendance à la baisse, même après que l'économie se sera remise de la dernière vague de la pandémie.

Figure 3. Ratios de prix des logements par rapport au revenu dans les grandes villes du monde, 2018.

Note : Cette figure montre les ratios prix des logements/revenu à Pékin, Shanghai, Hong Kong, Shenzhen, Singapour, Tel Aviv, Guangzhou, Paris, Vancouver, Munich, Barcelone, Tokyo, New York et San Francisco, respectivement.

Source : Rogoff et Yang (2021)

Un certain nombre d'auteurs ont déjà exploré les risques potentiels du marché immobilier chinois, les principaux exemples étant Fang et al. (2015), Chivakul et al. (2015), Glaeser et al. (2017), et Koss et Shi (2018). Bien que les avis divergent (voir notamment Gyourko et al. 2010), le consensus général est que, bien que l'appréciation des prix des logements en Chine soit littéralement supérieure d'un ordre de grandeur à celle qu'ont connue les États-Unis à l'approche de leur crise financière de 2008, il ne s'agit pas nécessairement d'une bulle et il faudrait un ralentissement brutal et durable de la croissance économique globale pour générer une récession immobilière durable.

Toutefois, ces études reposent sur des données qui sont désormais quelque peu dépassées dans le paysage de l'économie chinoise en pleine évolution. Dans un article de 2020, nous utilisons des sources nouvelles, en profitant notamment de la numérisation des statistiques chinoises qui a permis de fournir des données à la fois plus complètes et plus précises, pour étendre et mettre à jour de manière significative les travaux antérieurs. Et, bien sûr, la pandémie de Covid-19, en particulier à mesure que de nouvelles mutations évoluent, pose un risque très réel que le catalyseur d'un ralentissement durable de la croissance soit à portée de main.

Notre article de 2021 se concentre sur l'importance de l'immobilier pour la croissance et l'emploi, mais bien sûr, les vulnérabilités financières sont également très préoccupantes, même si la Chine s'avère beaucoup plus habile à gérer la dette que les gouvernements occidentaux après 2008, comme le prévoient de nombreux observateurs. Néanmoins, la faillite imminente du promoteur immobilier chinois Evergrande, dont la dette s'élève à plus de 300 milliards de dollars, sera de loin la plus importante à laquelle le gouvernement ait eu à faire face, et les entreprises immobilières plus faibles sont confrontées à des difficultés de refinancement de leurs dettes. Comme l’analysent Gao et al. (2020) à partir du cas des États-Unis au début des années 2000, la spéculation immobilière à l'approche d'une crise peut considérablement aggraver les effets réels de l'effondrement final. Si les autorités chinoises ont depuis longtemps déployé des efforts périodiques pour contenir la spéculation, cela s'est avéré extrêmement difficile face à l'explosion des prix du logement sur plusieurs décennies, comme le souligne Wei (2017).

Le défi du rééquilibrage de l'économie au détriment de la production immobilière et des services est un problème auquel la Chine devra faire face dans les années à venir. Peut-être même plus tôt que prévu.

La version anglaise de cet article est publiée par notre partenaire VoxEU.

Références

Chivakul, M, W R Lam, X Liu, W Maliszewski, and A Schipke (2015), “Understanding Residential Real Estate in China”, IMF Working Paper 15/84.

Fang, H, Q Gu, W Xiong and L-A Zhou (2015), “Demystifying the Chinese Housing Boom”, NBER Macroeconomics Annual 30(1): 105-166 (see also the Vox column here).

Gao, Z, M Sockin and W Xiong (2020), “Economic consequences of housing speculation”, Review of Financial Studies 33(11): 5248–5287 (see also the Vox column here).

Glaeser, E, W Huang, Y Ma, and A Shleifer (2017), “A real estate boom with Chinese characteristics”, Journal of Economic Perspectives 31(1): 93–116.

Gyourko, J, Y Deng and J Wu (2010), “Just How Risky are China’s Housing Markets?” VoxEU.org, 28 July.

Koss, R and X Shi (2018), “Stabilizing China’s housing market”, IMF Working Paper 18/89.

Reinhart, C M and K S Rogoff, (2009), This time is different: Eight centuries of financial folly, Princeton University Press.

Rogoff, K, and Y Yang (2021), “Has China’s Housing Production Peaked?”, China and the World Economy 21 (1): 1-31 (earlier version available here).

Wei, S-J (2017), “Could This Happen in China?”, VoxEU.org, 22 September.

Did you enjoy this article? close