La Zone franc: malentendus et vrai débat edit

Les débats résurgents sur la Zone franc, plus que cinquantenaire sous sa forme actuelle, recèlent beaucoup de malentendus ; mais on ne peut douter de la capacité de la Zone franc à atteindre ses deux objectifs : maintenir la parité fixe et offrir un ancrage nominal efficace. Quant à évaluer la pertinence de ce régime de change fixe, on remarquera que les écarts aux taux d’équilibre pour les deux francs CFA sont restés limités depuis la dévaluation de 1994.

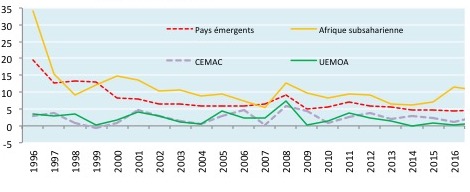

Graphique 1 : Inflation dans diverses régions depuis 1996 (moyenne annuelle)

Le Graphique 1 souligne à lui seul la modération de l’inflation en zones CEMAC et UEMOA. Mais le débat autour de la Zone franc est aujourd’hui plus encore qu’hier très politisé. Il se résume souvent à un dialogue de sourds : d’une part, ceux qui exhibent de l’origine de la Zone franc pour y voir l’instrument de la perpétuation du pacte colonial ; d’autre part, ceux qui en défendent les vertus, se fondant sur sa durée et sa résilience. Cette extrême politisation du débat ne laisse guère la place à l’analyse d’un système somme toute simple, mais protéiforme et qui, de ce fait, a donné lieu à des malentendus persistants.

Un débat chargé de malentendus

La Zone franc est un caméléon : ses principes n’ont pas changé depuis plus d’un demi-siècle, mais elle s’est adaptée à l’environnement. Ainsi l’appellation « Zone franc » est-elle trompeuse : il y a bien longtemps, depuis les indépendances, que cet ensemble géographique, compartimenté par le contrôle des changes n’est plus une zone monétaire ; et le franc a, quant à lui, a disparu en 1999 pour laisser la place comme ancre du système à l’euro.

Ce nom de Zone franc hérité de l’époque coloniale masque, en effet, la vraie nature de ce qui reste essentiellement un accord financier régional entre un État, la France, et deux unions économiques et monétaires, l’UEMOA et la CEMAC, auxquelles s’ajoute l’Union des Comores. Ce pays et ces unions sont liés à la France par des traités bilatéraux, portant le nom de conventions monétaires. Nom également trompeur puisque ces traités interétatiques reposent sur la garantie de convertibilité donné par la France, sur son budget et non par la Banque de France ou la BCE. Cette garantie de convertibilité est également source de malentendus et d’ambiguïtés : elle est donnée aux banques centrales des pays de la Zone franc et à elles seules. Ainsi, un agent économique, fût-il un État, ne peut demander directement au Trésor français de convertir en euros sa monnaie, franc comorien ou un des deux francs CFA (encore un trompe-l’œil, le même acronyme étant utilisé pour deux monnaies distinctes).

Derrière toutes ces ambiguïtés se cachent des accords bilatéraux d’une grande simplicité : les deux unions monétaires et les Comores ont un taux de change fixe avec l’euro. Dans le cas où les réserves de changes sont épuisées, chacune des trois banques centrales peut bénéficier d’un découvert en euros, sans limite et sans conditionnalités, sur le compte qu’elles ont ouvert à cet effet auprès du Trésor français. Les autres dispositions de ces accords sont secondaires et visent principalement à instaurer des seuils d’alerte avant l’épuisement des réserves et à s’assurer que la garantie ne jouera que quand les réserves seront vraiment épuisées.

Le système de la Zone franc doit donc être jugé à l’aune de qu’il est : un accord financier régional pour prévenir les crises de balance des paiements. Il ne doit pas être évalué comme un symbole (une relation forte entre la France et d’anciennes colonies) ; ni pour ce qu’il sous-tend, sans en être une condition nécessaire, notamment les unions monétaires et plus largement le processus d’intégration régionale en Afrique centrale et en Afrique de l’Ouest.

Ce jugement suppose de répondre à deux questions. Ces mécanismes ont-ils permis de maintenir un système de change fixe vis-à-vis du franc, puis de l’euro ? Est-ce que ce système de change fixe a eu les vertus anticipées en matière d’ancrage nominal ?

Des mécanismes qui ont réussi à garantir une parité fixe?

A la première question, il est difficile de répondre par la négative. En plus de 50 ans d’existence, les deux francs CFA et le Franc comorien n’ont connu qu’une dévaluation, en 1994. Une dévaluation certes très significative, 50% pour les deux Francs CFA et 33% pour le Franc comorien, mais plus de 20 ans après, une large partie des gains de compétitivité en ont été conservés. Depuis plus d’un demi-siècle, malgré les crises nationales et régionales, le système de changes fixes est resté crédible : le marché parallèle, dans les courtes périodes où il a existé est resté anecdotique, à la différence de ce qu’ont connu la plupart des pays en développement ayant adopté un système de changes fixes, semi flexible ou géré.

Selon Reinhardt et Rogoff (2004) la Zone franc est l’endroit du monde émergent où le différentiel entre le taux de change officiel et parallèle a été le plus faible entre 1948 et 2001. Le risque de transfert, c’est-à-dire celui de ne pas pouvoir régler en devises, même si on dispose de la contrepartie en monnaie locale a été presque nul pour les opérations autorisées par le contrôle des changes, notamment pour les transactions courantes.

Un ancrage nominal efficace via le change?

Il est également difficile de répondre par la négative à cette deuxième question. Grâce à l’ancrage sur le franc puis sur l’euro, les pays africains de la Zone franc ont connu une inflation très sensiblement inférieure à celle des autres pays d’Afrique sub-Saharienne, mais aussi du reste des économies en développement (cf. Graphique 1).

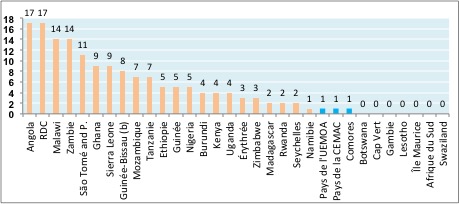

Les Pays africains de la Zone franc ont surtout évité, les épisodes d’hyperinflation (définis comme une inflation annuelle supérieure à 20% dans le Graphique 2). Ces épisodes sont souvent suivis de période de dollarisation qui a été courantes dans le monde en développement et encore plus en Afrique sub-saharienne et qui ont eu des effets encore plus dévastateurs sur la croissance et la pauvreté. Ce n’est pas une moindre des vertus de l’ancrage monétaire grâce à la Zone franc que d’avoir protégé la monnaie des graves crises économiques, mais aussi politiques et sociales et même des conflits.

Graphique 2: Nombre d’années d’inflation supérieure à 20% dans quelques pays d’ASS

Un bilan coûts/bénéfices du régime de changes fixes plus complexe

Reste la discussion permettant d’évaluer si un ancrage monétaire réussi grâce à un taux de change fixe a été et demeure aujourd’hui le mieux adapté pour les pays africains de la Zone franc. Elle requiert une analyse fine de ce régime en termes de coût/bénéfices pour la Zone franc.

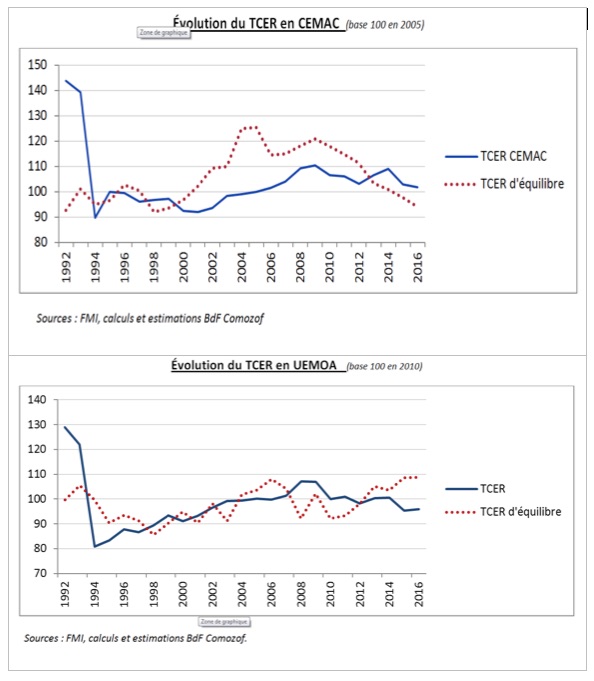

Elle relève du débat entre changes fixes et flexibles, aussi ancien que complexe, et qui n’est pas l’objet de ce billet. On peut néanmoins y apporter une première pierre. Les inconvénients d’un régime de changes fixes apparaissent quand la parité s’éloigne de celle qui est compatible avec les fondamentaux. Cela revient à comparer le taux de change effectif réel, c’est-à-dire le taux de change vis-à-vis des devises des principaux partenaires pondérées par la structure des échanges extérieur et corrigé de l’inflation, avec sa valeur d’équilibre, calculée avec les méthodes usuelles employées par le FMI.

Or, cette comparaison (graphique 3) ne montre aucun désajustement significatif durable depuis 1994.

Graphique 3 : Taux de change effectif réel (TCER) des zones CEMAC & UEMOA comparés à leurs valeurs d’équilibre

Did you enjoy this article? close