800 ans de folies financières edit

Considérée au miroir des trente dernières années, la période présente semble peu susceptible de produire une vague de défauts de paiement sur la dette souveraine. Mais une nouvelle base de données, courant sur huit siècles, offre de nombreuses leçons pour comprendre les crises financières. Contrairement à ce que l’on pense généralement, la crise actuelle pourrait bien ne pas être très différente de celles d’hier.

Le monde des économistes a une tendance regrettable à considérer l’histoire immédiate à travers la fenêtre étroite fournie par les données standard. Or, sauf quelques exceptions notables, les études empiriques sur les crises financières partent généralement des années 1980, et à bien d’autres égards elles sont limitées. Or, un événement considéré comme rare dans une période de trois décennies pourrait bien de pas l’être quand on envisage une durée plus longue.

Dans un papier récent cosigné avec Kenneth Rogoff (1), nous présentons une nouvelle base de données historiques qui peut être utilisée pour étudier les crises de dette, les crises bancaires, l'inflation, les dévaluations et les chocs monétaires. Cette base couvre 66 pays, répartis sur tous les continents. L’ensemble de variables va de la dette extérieure et domestique au commerce, en passant par le PNB, l'inflation, le cours des changes, les taux d'intérêt et le prix des denrées. Ces données sont collectées sur huit siècles, en partant de l'indépendance ou bien de la période coloniale pour certains pays. Je voudrais résumer ici certains des principaux enseignements de cette base, en ayant en tête la conjoncture actuelle.

Le principal est que les décideurs ne devraient se réjouir trop vite de l'absence de défauts de paiement majeurs entre 2003 et 2007, après la vague de défauts qui a marqué les deux décennies précédentes. Les défauts de paiement en série restent la norme ; les principaux épisodes sont généralement espacés de quelques années ou de quelques décennies, ce qui contribue à créer chez les décideurs et les investisseurs l’illusion que « cette fois, c’est différent ». Il apparaît aussi qu’une inflation élevée, des chocs monétaires et des dévaluations sont souvent associés aux défauts. Historiquement enfin, les grandes vagues de mobilité croissante des capitaux sont souvent suivies par une série de crises bancaires domestiques.

Quels sont les autres enseignements livrés par cette vue panoramique de l'histoire des crises financières ? Commençons par discuter les cycles des défauts de paiement des États sur leur dette extérieure.

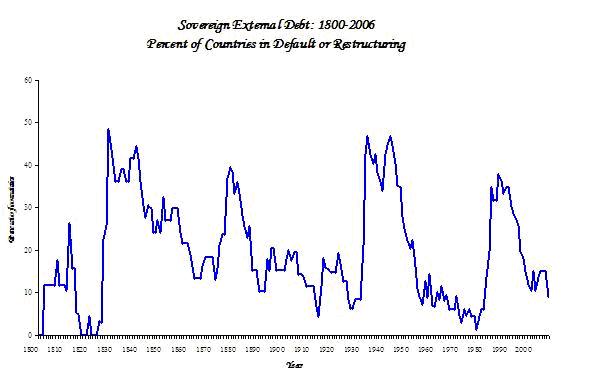

Si l’on considère le monde dans son ensemble (ou tout au moins les 90 % du PIB mondial représentés dans notre base), la période actuelle peut être vue comme un des moments de calme qui suivent généralement les grandes crises financières mondiales. La figure 1 représente pour les années 1800 à 2006 le pourcentage annuel des États indépendants en défaut de paiement ou forcés de restructurer leur dette. À côté du calme qui règne aujourd’hui, un élément saute aux yeux : les périodes longues où une partie significative des pays est en défaut ou doit restructurer sa dette. Le graphique fait apparaître cinq pics, et avec eux cinq cycles de défaut : le premier pendant les guerres napoléoniennes, le dernier avec les crises des pays émergents dans les années 1980 et 1990.

Figure 1. Dette extérieure souveraine. Pourcentage annuel des pays indépendants en état de défaut ou de restructuration de leur dette, 1800-2006

Source : Reinhart and Rogoff (2008a).

Des défauts de paiement en série sur la dette extérieure – c’est-à-dire des défauts de paiement souverains qui se répètent – semblent être la norme dans presque chaque région du monde, y compris l’Asie et l’Europe. Notre base de données confirme aussi une vue largement partagée par les économistes : les facteurs économiques globaux, y compris les prix des denrée et les taux d’intérêts dans les pays centraux, jouent un rôle majeur dans le déclenchement des crises de dette souveraine.

Ces dernières années, les marchés émergents ont profité de taux d'intérêt internationaux bas, de la relative stabilité du prix des denrées et d’une croissance solide aux Etats-Unis et ailleurs. Les choses ne peuvent pas aller mieux et on peut parier qu'elles risquent d’empirer. Certes, les taux d'intérêt d'Etats-Unis vont selon toute probabilité rester à des niveaux bas, ce qui aide énormément les pays débiteurs. Mais le ralentissement de la croissance aux Etats-Unis et dans les autres économies avancées impacte les perspectives de croissance pour les pays émergents d’Asie et d’ailleurs, qui dépendent des exportations. L’inflation est en hausse. Que peut-on attendre ?

Un élément régulièrement mis en avant par la littérature sur les crises financières modernes est que les pays accueillant d’importants flux de capitaux ont un risque plus élevé d'être confrontés à une crise de dette. Le défaut risque d’être accompagné d'un accident monétaire et d’un regain d'inflation. Les données réunies dans notre base suggèrent que cette logique n’est pas nouvelle : depuis 1800, sinon plus tôt, la croissance brutale des flux de capitaux précède souvent les crises de dette extérieure, et ce aussi bien au niveau national, régional que mondial.

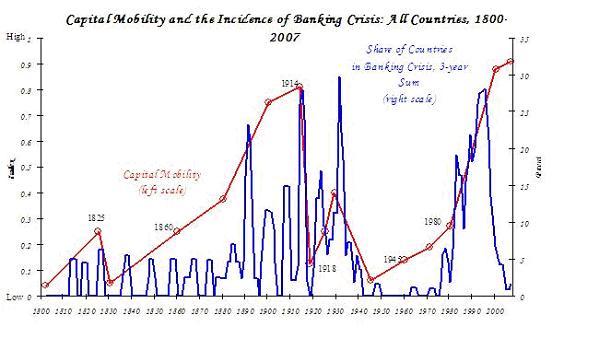

En accord, là aussi, avec la théorie moderne des crises, notre série fait apparaître une corrélation frappante entre mobilité croissante des capitaux et survenue de crises bancaires : c’est ce que montre la figure 2. Les périodes de forte mobilité des capitaux internationaux ont produit à plusieurs reprises des crises bancaires internationales, non seulement celle bien connue des années 1990, mais plusieurs autres au cours de l’histoire. En bleu et sur l’échelle de droite figure la proportion moyenne, sur trois ans, des pays confrontés à une crise bancaire. En rouge et sur l'échelle de gauche, nous reprenons l’indice de mobilité des capitaux d'Obstfeld et Taylor, mis à jour et prolongé dans le passé en utilisant leurs principes, afin de couvrir l’ensemble de la période que nous étudions ; cet indice a ses limites, mais il fournit une représentation acceptable de la mobilité des capitaux, fondée sur les flux réels.

Figure 2. Mobilité des capitaux et survenue des crises bancaires, tous pays, 1800-2007.

Sources : Reinhart and Rogoff (2008a), Obstfeld, Maurice, and Alan M. Taylor, Global Capital Markets: Integration, Crisis, and Growth, Japan-U.S. Center Sanwa Monographs on International Financial Markets (Cambridge University Press, 2004).

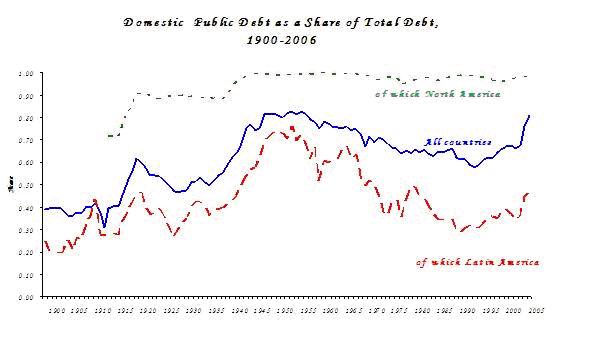

Notre base de données comprend une série longue sur la dette publique domestique. Parce que les données historiques sur la dette domestique sont difficiles à obtenir, ce thème a été négligé dans la plupart des études empiriques sur la dette et l'inflation. En effet, beaucoup d’observateurs bien informé considèrent le fait que de nombreux pays émergents aient substitué des emprunts domestiques à ceux qu’ils avaient contractés à l’extérieur (auprès du FMI par exemple) comme révolutionnaire et sans précédent. Mais cette vision est très éloignée de la vérité, ce qui a des implications à la fois pour les marchés d'aujourd'hui et pour l’analyse historique de la dette et de l'inflation.

Le sujet de la dette publique domestique est si important, et ses implications pour les études empiriques sur l'inflation et le défaut de paiement extérieur sont si profondes, que nous lui avons consacré un article indépendant (2). Contentons-nous ici d’évoquer quelques points essentiels. Le premier est que contrairement à une opinion répandue aujourd’hui, la dette domestique a représenté une part importante de la dette publique de la plupart des pays, y compris les marchés émergents, au cours de leur histoire.

La figure 3 représente la part de la dette domestique dans la dette publique totale, de 1900 à 2006.

Figure 3.

Pour l’ensemble de notre échantillon, la dette publique domestique représente en moyenne plus de 50% de la dette publique totale sur l’ensemble de la période. Même pour l'Amérique latine, cette part dépasse en général 30% et de temps à autre 50%. De plus, contrairement à une autre idée en vogue, ces données révèlent qu'une part très importante de la dette publique domestique – même dans les marchés émergents – était constituée d’emprunts à long terme.

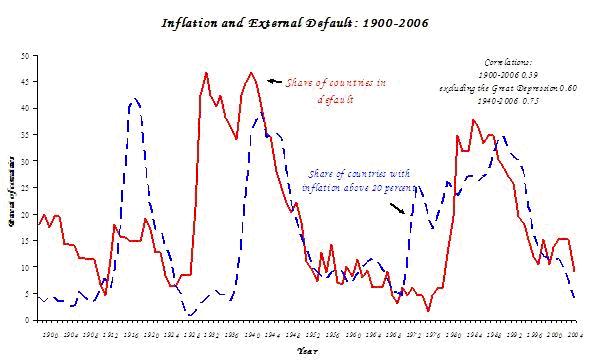

La figure 4 illustre la corrélation frappante entre la proportion de pays en défaut de paiement et le nombre de pays confrontés à une inflation élevée (plus de 20 % par an).

Figure 4. Inflation et défauts de paiement extérieurs, 1900-2006

Les banques d’affaires et des organismes comme le Fonds monétaire international considèrent que même que si dans de nombreux marchés émergents la dette publique totale reste très élevée aujourd'hui, le risque de défaut de paiement sur la dette extérieure aurait pourtant baissé de façon spectaculaire, puisque la part de la dette extérieure a chuté au profit de la dette domestique.

Or, cette conclusion semble être fondée sur une prémisse défectueuse : les États considéreraient la dette domestique comme mineure, forçant leurs résidents à accepter des remboursements plus bas ou utilisant l’inflation pour les réduire. Les données historiques, cependant, suggèrent qu’une plus forte proportion de dette domestique dans l’ensemble de la dette publique ne change rien pour les créanciers extérieurs. Les probabilités de défaut de paiement dépendent beaucoup plus de l’ampleur globale de la dette.

Cela nous amène à notre thème central : le syndrome « cette fois, c’est différent ». Nombreux sont ceux qui considèrent que les États et leurs créanciers ont tiré les leçons de leurs erreurs. Grâce à des politiques macroéconomiques mieux informées et à des emprunts contractés avec plus de discernement, le monde ne serait pas près de revoir une nouvelle grande vague de défauts de paiement. Une raison souvent citée à l’appui de cette idée est que les États émergents gèrent désormais mieux leurs finances publiques, même si bien souvent c’est grâce à un environnement économique favorable et grâce au régime favorable des termes de l’échange.

Or, on se réjouit peut-être un peu trop vite. Les cycles flux de capitaux/défaut de paiement existent depuis 1800 au moins. La technologie a évolué, la taille des hommes a changé, la mode a changé… mais la capacité des États et des investisseurs à se tromper, engendrant ainsi des crises d'euphorie qui se terminent en drame, semble être restée une constante.

Pour terminer sur une note plus positive, nos travaux étudient aussi comment un pays peut sortir d'une histoire de défauts en série. Parmi les cas les plus intéressants se trouvent la Grèce et l’Espagne, deux pays qui semblent avoir échappé à une histoire de défauts chroniques en réformant leurs institutions, mais aussi en profitant de leur ancrage dans l'Union européenne. L'Autriche, elle aussi, a réussi à sortir d'une extraordinaire série de faillites au prix d’une plus grande intégration avec l’Allemagne après-guerre, un processus qui a commencé avant même que l'accélération de l’intégration européenne dans les années 1980 et 1990. L’heure est venue à présent de regarder quels pays émergents y parviendront.

1. Carmen M. Reinhart and Kenneth S. Rogoff, “This Time its Different: A Panoramic View of Eight Centuries of Financial Crises” National Bureau of Economic Research Working Paper 13882, March 2008a.

2. Carmen M. Reinhart and Kenneth S. Rogoff, “Domestic Debt: The Forgotten History,” NBER Working Paper 13946, April 2008b.

Une version anglaise de ce texte est publiée sur le site de notre partenaire VoxEU

Vous avez apprécié cet article ?

Soutenez Telos en faisant un don

(et bénéficiez d'une réduction d'impôts de 66%)