La guerre en Ukraine et la sécurité alimentaire en Afrique de l’Ouest edit

Alors que les conséquences en termes de sécurité alimentaire du conflit ukrainien sur certains pays d'Afrique du Nord (Egypte, Libye) apparaissent clairement négatives (cf. l’article de Joseph Glauber et David Laborde sur Telos du 1er mars 2022), celles sur l'Afrique de l'Ouest sont plus difficiles à déchiffrer. Cette note examine les conséquences potentielles de la crise ukrainienne sur la sécurité alimentaire en Afrique de l’Ouest, alors que celle-ci se détériore dans la sous-région depuis 2015 : la part de la population impactée par la sous-nutrition en Afrique de l’Ouest est passée de 11.5% (2015) à 18.7% (2020), soit 75.2 millions de personnes[1].

Les marchés des produits de base dans la tourmente

En février 2022, l’indice des prix alimentaires de la FAO était à un plus haut historique à 140.7[2] du fait de la montée des prix des huiles végétales, des produits laitiers et des céréales. Le cours du blé tendre à terme (contrat mai 2022) est passé de 322 Euros la tonne à 422 euros entre le 28 février et le 7 mars 2022[3]. Cette nouvelle flambée s’est produite à partir d’une situation relativement tendue en 2021 avec des récoltes relativement pauvres et une demande toujours forte et croissante.

La FAO prévoyait pour la campagne 2021/22 une production mondiale de blé de 775,4 millions de tonnes : 4,1% en Ukraine et 9,8% en Russie[4] ; et respectivement 12,4% et 18,0% des exportations mondiales de blé. Ces deux pays devaient être aussi des acteurs majeurs pour l’orge, le maïs, le tournesol et l’huile de tournesol[5]. Or, le conflit a interrompu la plupart de leurs exportations et mis en danger la capacité de l’Ukraine d’initier normalement la prochaine campagne agricole. En outre, plusieurs pays pensent à restreindre leurs exportations afin évidemment de baisser les prix intérieurs au risque d’augmenter encore les prix mondiaux.

Comme la Russie est aussi un producteur majeur d’énergie et de métaux, leurs prix flambent aussi : pour illustration, au 22 mars 2022, le prix au comptant de l’aluminium sur le London Metal Exchange a augmenté en un an de 76%[6], celui du baril de pétrole de 77%[7]. Les prix internationaux des fertilisants sont aussi en nette hausse : le prix de l’urée a par exemple doublé en février 2022 par rapport à sa moyenne de 2015-2019[8]. Cette hausse n’a pas épargné l’Afrique de l’Ouest[9]. En effet, un input crucial pour leur fabrication est le gaz naturel dont le prix augmente depuis début 2021 et des restrictions à l’exportation de fertilisants ont été adoptées par la Chine et la Russie fin 2021.

Comment ces déséquilibres vont-ils affecter la situation alimentaire en Afrique de l’Ouest?

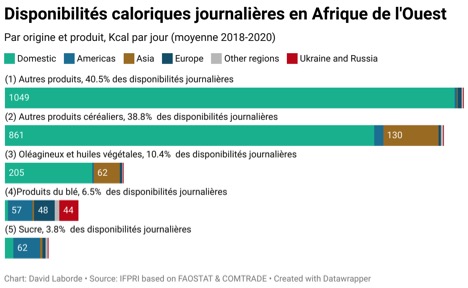

L’Afrique de l’Ouest commerce peu avec la Russie et l’Ukraine, excepté pour les exportations béninoises vers l’Ukraine (4,7% de ses exportations totales en 2020) et les importations du Benin et du Sénégal de Russie (entre 4 et 5% des importations totales). En termes de sécurité alimentaire, on peut estimer la contribution calorique de ces relations commerciales (Figure 1). L’Ukraine et la Russie ne sont des fournisseurs significatifs de calories pour les ouest-africains que par le biais du commerce de blé (1,7% du total des calories consommées). L’apport de l’Ukraine est marginal, celui de la Russie est plus important. L’essentiel des calories consommées dans la région vient de la production locale, de l’Europe et de l’Asie.

Figure 1 – Décomposition géographique et par produit de la consommation de calories en Afrique de l’Ouest

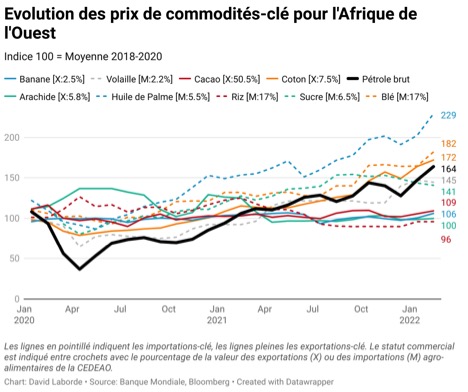

C’est indirectement par la hausse des prix mondiaux que l’Afrique de l’Ouest devrait être affectée (voir Figure 2). En effet, l’Afrique de l’Ouest est importatrice de céréales, de sucre, d’huiles végétales, de viandes et d’animaux et exportatrice de cacao, de coton, d’arachides, de poissons et de fruits[10]. La figure 2 montre la hausse du prix de l’huile de palme, du sucre, du blé, de la viande de poulet, alors que les prix de la banane, du cacao et des arachides sont stables. Seules bonnes nouvelles du côté agricole, le prix du riz (importé) est stable et celui du coton (exporté) a augmenté. D’autres évolutions de prix sont positives pour la région, car elle est aussi exportatrice de certaines matières premières : or, étain, pétrole qui représente à lui seul plus de la moitié des recettes d’exportation de la région, cuivre, gaz naturel, uranium, zinc, aluminium.

Bien évidemment, pour les populations locales, les hausses de prix agricoles et alimentaires ne peuvent être compensées par la hausse des prix des matières premières que dans la mesure où il existe des mécanismes de redistribution permettant cette compensation : par exemple en prélevant des recettes sur les rentes minières pour financer des transferts. Les hausses de prix pourraient aussi fragiliser les ménages urbains, car ils sont plus dépendants des importations, comme celles de blé.

Figure 2

L’importance des fertilisants

L’arrêt ou la réduction des importations d’engrais de la Russie, deuxième fournisseur de la CEDEAO avec 12% du marché, est un risque sérieux pour les agriculteurs ouest-africains, mais constitue une opportunité pour les fournisseurs régionaux. Au premier rang, le Nigeria pourrait fournir les importations manquantes. Ce pays a considérablement investi dans le secteur à travers ‘Indorama Nigeria’ ou ‘Dangote Group’, en prenant avantage des réserves de gaz naturel du pays. Ces groupes peuvent ainsi fournir la région en engrais azotés, comme l’urée. Quant aux partenaires non régionaux, le Maroc fournit un tiers du marché de la CEDEAO et a récemment investi un milliard de US$ au Nigeria dans la construction de deux usines de phosphate (capacité de 1 million de tonnes chacune). Si on prend les sept pays importants, hors Nigeria, pour lesquels des données sont disponibles (Burkina Faso, Côte d’Ivoire, Ghana, Mali, Niger, Sénégal, Togo), leurs importations de fertilisants de la Russie sont environ de 0,24 millions de tonnes. Le Nigeria pourrait donc remédier à ce déséquilibre : ‘Dangote’ a une capacité de 3 millions de tonnes, Indorama de 1,4 et la consommation nigériane est seulement de 1,5 millions de tonnes.

Les difficultés surgissent lorsqu’on considère les différents types de fertilisants. Un problème majeur vient de la potasse, dont 82% de la consommation mondiale est importée : la Biélorussie et la Russie fournissent plus de 80% des importations de ce produit de la Côte d’Ivoire, du Mali, du Niger, du Sénégal et de la Sierra Leone.

Enfin, l’accès des fermiers aux fertilisants varie grandement d’un pays à l’autre. Dans certains, seuls les mécanismes de marché jouent et l’augmentation des prix devrait être ressentie intégralement par les fermiers. Dans d’autres, le coût est largement supporté par les budgets publics à travers des programmes étatiques de subventions (Nigeria, Ghana, Togo)[11].

Un contexte initial d'inflation alimentaire et de conflit politique

Les tensions liées à la crise russo-ukrainienne interviennent dans un contexte régional difficile. En réaction au changement institutionnel intervenu au Mali, la CEDEAO a instauré par deux fois un embargo sur le pays avec une fermeture effective de ses frontières avec tous les États membres, à l'exception du commerce de produits de première nécessité. Et par deux fois, les autorités maliennes ont adopté des rétorsions. Certaines interprofessions comme celle de la filière bétail-viande avait anticipé en interdisant à ses membres les exportations intra-CEDEAO. Le Mali étant l'un des principaux fournisseurs de bétail de la région, la suspension des exportations maliennes a créé des tensions sur les marchés de certains pays dans la filière viande notamment. Depuis les dernières rétorsions, le prix du kilogramme de viande a ainsi augmenté de 25 à 30 % à Dakar.

Les tensions régionales en Afrique de l’Ouest comme la situation russo-ukrainienne illustrent les liens dangereux entre sanctions diplomatiques, commerce et sécurité alimentaire. D'ailleurs, les autorités maliennes contestent la légalité de l'embargo sur le Mali au regard du droit communautaire et de la Convention des Nations Unies sur le commerce des pays sans littoral : elles ont déposé des plaintes dans ce sens. Enfin, au niveau régional, la CEDEAO devrait s’abstenir de prendre des mesures susceptibles d’aggraver la sécurité alimentaire régionale, déjà largement aggravée par la crise de la COVID-19.

Did you enjoy this article? close

[1] https://data.worldbank.org/indicator/SI.POV.DDAY

[2] https://www.fao.org/worldfoodsituation/foodpricesindex/fr/

[3] https://www.terre-net.fr/marche-agricole/ble-tendre/terme

[4] https://www.fao.org/worldfoodsituation/csdb/fr/

[5] https://www.ifpri.org/blog/how-will-russias-invasion-ukraine-affect-global-food-security ; Share in global markets, volume | Created with Datawrapper

[6] https://www.lme.com/Metals/Non-ferrous/LME-Aluminium#Price+graphs

[7] https://www.bloomberg.com/quote/CO1:COM

[8] Source : IFDC, Derived from AfricaFertilizer.org data

[9] Source : IFDC, AFRIQOM.

[10] Bouët, A., Tadesse, G. et C. Zaki, 2021, The Africa Agriculture Trade Monitor 2021, Akademiya 2063 et IFPRI, Washington DC.

[11] https://ifdc.org/wp-content/uploads/2020/05/WAFW-Analysis-Edition-8-May-29-2020-subsidy-EN-final.pdf